现在退出会丢失进度,确定吗

解密私募基金

投资人是这样描述新创公司的:“他们就两人,加上一只狗,和一堆的幻灯片。”那么,为什么这样的公司会受到私募基金的青睐呢?

课前准备

私募基金是以非公开方式、向少数机构投资者或个人筹集资金而设立的基金。也就是说,它投资的是尚未在市场上公开发行的证券。

私募基金公司首先募集资金,然后投资目标公司并帮助其进行管理。最后,等到实际成熟,他们再从市场离开。通过扶植创新公司(风险投资)或帮助已具规模的公司重组(股权收购),私募基金在提高经济增长和经济效率方面起到很大的作用。

什么是私募基金?

投资私人公司不是一件容易的事。就风险投资领域而言,目标公司团队都是新人,他们从事的都是创新业务,没有经验可以依循。投资人是这样描述这类公司的:"他们就两人,加上一只狗,和一堆的幻灯片。"他们面临的问题包括市场前景、技术运用和财务风险。公司创始人希望用公司的股权换取启动资金。

股权收购公司投资的是欲重组或寻求快速增长的私人公司或上市公司,它对这些公司的帮助往往要比银行大。这类交易往往有更多的财务数据作为决策依据,但不确定性依然存在。公司的增长、表现和偿债能力仍然是未知数。股权收购专家用手上的现金(股权)和通过借贷获得的资金购买这类公司。重要知识点为:

1. 融资风险——筹资的规划而引起的收益变动的风险。融资风险要受经营风险和财务风险的双重影响。

2. 企业估值倍数——风险投资者面临的关键问题是他们总共要花多少钱来支持目标公司的发展。他们试图推算其投资需要多长时间才能实现公司增长,以及什么时候他们的想法能够产生效果。这样做既提高了公司的价值,也减少了风险。公司在发展过程中需卖掉部分股权来融资,每次交易,公司都希望能够卖出更好的价钱,就像投资者们期待的那样。

3. 管理层收购以及管理层换购——管理层收购以及管理层换购

管理层收购指的是投资者收购一家公司并打算更换其管理层。管理层换购指的是管理团队参与投资者对公司的收购。管理层换购的好处是,曾经在一起工作的团队得以保留,而且他们对公司和整个行业都很了解。在管理层收购中,私募基金公司可以重新设置全部的管理层。

股权收购公司投资的是欲重组或寻求快速增长的私人公司或上市公司,它对这些公司的帮助往往要比银行大。这类交易往往有更多的财务数据作为决策依据,但不确定性依然存在。公司的增长、表现和偿债能力仍然是未知数。股权收购专家用手上的现金(股权)和通过借贷获得的资金购买这类公司。重要知识点为:

1. 融资风险——筹资的规划而引起的收益变动的风险。融资风险要受经营风险和财务风险的双重影响。

2. 企业估值倍数——风险投资者面临的关键问题是他们总共要花多少钱来支持目标公司的发展。他们试图推算其投资需要多长时间才能实现公司增长,以及什么时候他们的想法能够产生效果。这样做既提高了公司的价值,也减少了风险。公司在发展过程中需卖掉部分股权来融资,每次交易,公司都希望能够卖出更好的价钱,就像投资者们期待的那样。

3. 管理层收购以及管理层换购——管理层收购以及管理层换购

管理层收购指的是投资者收购一家公司并打算更换其管理层。管理层换购指的是管理团队参与投资者对公司的收购。管理层换购的好处是,曾经在一起工作的团队得以保留,而且他们对公司和整个行业都很了解。在管理层收购中,私募基金公司可以重新设置全部的管理层。

辨认私募基金

虽然私募基金包括了风险投资和股权收购,但两者有很大不同。风险投资者往往投资的是小型的创新公司,这些公司往往收入非常少。而股权收购专家们是来帮助改进已具一定规模公司的效率。下面哪个属于股权?

解析:除了家族拥有的杂货连锁店,其它都属于风险。

- 开发新药的五人团队

- 家族拥有的杂货连锁店

- 开发新型企业数据仓库的团队

- 开创创新办公用品零售办法

私募基金中的角色

普通合伙人和有限合伙人

从经营灵活性和税收效率考虑,私募基金公司以有限合伙的方式建立。公司往往由普通合伙人(GPs)运作,他们的职责是寻找投资机会、构建交易、管理公司以及商定退出市场时间。有限合伙人往往具有长期目标,他们提供资金给基金,并根据所投入的资金多少来参与每项投资活动。

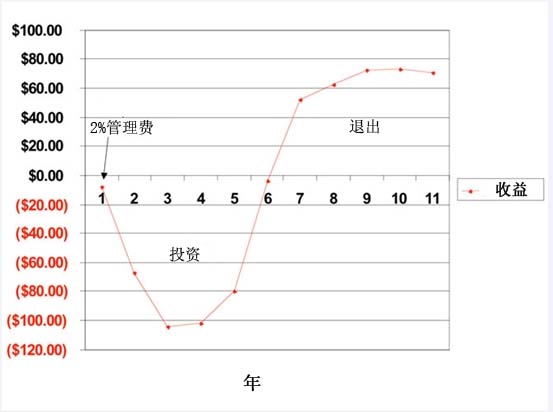

风险投资基金一般投资周期为10年,股权收购基金的投资周期往往少于10年。有限合伙人要付相当于承诺资金2%的管理费给普通合伙人,他们得到的回报是最初投资成本以及投资收益的80%。有时,他们还有优先回报。普通合伙人获得20%的收益,与有限合伙人的收益保持一定的比例。

两者关注的都是如何套现退出投资。因此,私募基金一般都呈"J"走势(请看下一页)。

一些术语:

1. 管理费——管理费的费用一般是有限合伙人承诺资金的2%,但其范围可能在1%到3%之间。管理费是为了弥补普通合伙人的各种花销,比如薪水、旅行费和租金等等。此外,管理费也确保了普通合伙人在基金投资前期获得资金支持。随着基金规模的扩大,管理费也越来越充满争议性,因为有限合伙人担心公司靠着管理费度日,而不去积极参与投资。

2. 收益保持比例——由于有限合伙人承诺注资基金若干年,他们需要确保普通合伙人在这期间一直为交易的成功做努力。普通合伙人会得到利润分成,其金额有时可达总利润的30%。在股权收购公司中,普通合伙人还能从成功收购中获得经费。有时,普通合伙人也能从监督目标公司中获得一笔费用,这个费用可以抵消对有限合伙人所收的管理费。普通合伙人和有限合伙人关系最重要的就是相互的信任和操守。

3. 利润分成(Carried interest)——利润分成一词源自13世纪的威尼斯商人,他们组成了一个财团来投资贸易航运。一次成功的航行,船长可以拿到所运货物利润的20%,而商人们可以拿到利润的80%外加他们投资时的资本。这个词和这个词包含的利润分配一直沿用了下去,成为了私募基金中的术语。

从经营灵活性和税收效率考虑,私募基金公司以有限合伙的方式建立。公司往往由普通合伙人(GPs)运作,他们的职责是寻找投资机会、构建交易、管理公司以及商定退出市场时间。有限合伙人往往具有长期目标,他们提供资金给基金,并根据所投入的资金多少来参与每项投资活动。

风险投资基金一般投资周期为10年,股权收购基金的投资周期往往少于10年。有限合伙人要付相当于承诺资金2%的管理费给普通合伙人,他们得到的回报是最初投资成本以及投资收益的80%。有时,他们还有优先回报。普通合伙人获得20%的收益,与有限合伙人的收益保持一定的比例。

两者关注的都是如何套现退出投资。因此,私募基金一般都呈"J"走势(请看下一页)。

一些术语:

1. 管理费——管理费的费用一般是有限合伙人承诺资金的2%,但其范围可能在1%到3%之间。管理费是为了弥补普通合伙人的各种花销,比如薪水、旅行费和租金等等。此外,管理费也确保了普通合伙人在基金投资前期获得资金支持。随着基金规模的扩大,管理费也越来越充满争议性,因为有限合伙人担心公司靠着管理费度日,而不去积极参与投资。

2. 收益保持比例——由于有限合伙人承诺注资基金若干年,他们需要确保普通合伙人在这期间一直为交易的成功做努力。普通合伙人会得到利润分成,其金额有时可达总利润的30%。在股权收购公司中,普通合伙人还能从成功收购中获得经费。有时,普通合伙人也能从监督目标公司中获得一笔费用,这个费用可以抵消对有限合伙人所收的管理费。普通合伙人和有限合伙人关系最重要的就是相互的信任和操守。

3. 利润分成(Carried interest)——利润分成一词源自13世纪的威尼斯商人,他们组成了一个财团来投资贸易航运。一次成功的航行,船长可以拿到所运货物利润的20%,而商人们可以拿到利润的80%外加他们投资时的资本。这个词和这个词包含的利润分配一直沿用了下去,成为了私募基金中的术语。

私募基金面临的挑战

不确定性、信息不对称、无清偿能力

私募基金充满不确定性。没人知道一项新技术是否有市场或者某公司在新的管理下是否盈利。

而且,私募基金双方可能会有不同的理解。股权收购公司的CEO可能低估了市场,从而让他们更容易达到预期目标,而被收购公司的销售人员可能会高估消费者的需求。这样就会影响私募基金投资者对目标公司的预期、风险和价值。

私募基金的投资是无变现能力的,因为这些投资不在公开市场上交易。投资者是不能随便抛弃所持有的投资的。这几句意味着,相关者必须一鼓作气,目标公司成功,大家才有钱赚。

目标公司在公开上市之后,私募基金的投资者们就会离开。

重要知识点:

1. 清偿事件——由于私人公司的股票未在公开市场发售,他们不可以被自由买卖。清偿事件之后,其股票就可以兑现或者买卖了。私募基金公司有可能付给有限合伙人现金也有可能发给他们股票。而哪种形式更有价值要从多方面考虑。

2. 首次公开发行(IPO)——公司挂牌上市往往是通过承销商(underwriter)来完成的。承销商的责任是帮助发行人(即企业)制定股票价格和向机构投资者分销股票。

3. 同行买卖——同行买卖是另外一种重要的清偿途径。上市公司经常收购刚刚起步的风险企业来获得他们的技术或产品。

股权投资公司可能通过同行买卖来抽身,但是如果目标公司后来发展过快以至于与同行产生竞争,同行买卖就不会发生。有时,股权投资公司会把其投资的公司卖给另外一个股权投资公司。但是,这种做法会引起有限合伙人关于缴费和定价的担忧。

私募基金充满不确定性。没人知道一项新技术是否有市场或者某公司在新的管理下是否盈利。

而且,私募基金双方可能会有不同的理解。股权收购公司的CEO可能低估了市场,从而让他们更容易达到预期目标,而被收购公司的销售人员可能会高估消费者的需求。这样就会影响私募基金投资者对目标公司的预期、风险和价值。

私募基金的投资是无变现能力的,因为这些投资不在公开市场上交易。投资者是不能随便抛弃所持有的投资的。这几句意味着,相关者必须一鼓作气,目标公司成功,大家才有钱赚。

目标公司在公开上市之后,私募基金的投资者们就会离开。

重要知识点:

1. 清偿事件——由于私人公司的股票未在公开市场发售,他们不可以被自由买卖。清偿事件之后,其股票就可以兑现或者买卖了。私募基金公司有可能付给有限合伙人现金也有可能发给他们股票。而哪种形式更有价值要从多方面考虑。

2. 首次公开发行(IPO)——公司挂牌上市往往是通过承销商(underwriter)来完成的。承销商的责任是帮助发行人(即企业)制定股票价格和向机构投资者分销股票。

3. 同行买卖——同行买卖是另外一种重要的清偿途径。上市公司经常收购刚刚起步的风险企业来获得他们的技术或产品。

股权投资公司可能通过同行买卖来抽身,但是如果目标公司后来发展过快以至于与同行产生竞争,同行买卖就不会发生。有时,股权投资公司会把其投资的公司卖给另外一个股权投资公司。但是,这种做法会引起有限合伙人关于缴费和定价的担忧。

风险投资

风险投资对全球经济有很大影响,有很多我们所熟知的科技公司都是由风险投资者注资的。以下不是由风险投资者扶持的是?

解析:哥伦布是靠一位富翁赞助的。盛大、Skype和Google都是由风险投资的公司注资的。

- 盛大网络

- 克里斯托弗·哥伦布新大陆之旅

- Google谷歌搜索引擎

- Skype网络电话

积极参与投资的优势

私募基金和其他投资公司的最大不同就是私募基金公司参与目标公司的运营。 私募基金投资者介入各种公司事务,因为他们拥有公司的一部分,他们往往在公司担任非执行董事。

1. 董事会都做什么?——董事会包括执行成员和非执行成员,他们为公司提供大政方针。非执行成员对市场有更宏观的理解,他们也关注影响公司的动向。执行董事(CEO和CFO)是联系董事会和日常运营的桥梁。

2. 还有什么是积极投资?——私募基金的投资者们会为公司雇佣或提供执行董事会成员。有些私募基金公司还会派遣运营伙伴和运营专家在某段时间内帮助目标公司。

3. 为什么采用积极投资?——积极投资帮助私募基金公司提高目标公司的效率。就像前面所说的,只有目标公司盈利了,私募基金公司才有得赚。与向银行贷款相比,通过股权被收购公司很少破产。这些公司往往生产力会提高,就业水平保持平稳。风险投资资助的公司往往发展迅速,制造了很多新的工作岗位。

1. 董事会都做什么?——董事会包括执行成员和非执行成员,他们为公司提供大政方针。非执行成员对市场有更宏观的理解,他们也关注影响公司的动向。执行董事(CEO和CFO)是联系董事会和日常运营的桥梁。

2. 还有什么是积极投资?——私募基金的投资者们会为公司雇佣或提供执行董事会成员。有些私募基金公司还会派遣运营伙伴和运营专家在某段时间内帮助目标公司。

3. 为什么采用积极投资?——积极投资帮助私募基金公司提高目标公司的效率。就像前面所说的,只有目标公司盈利了,私募基金公司才有得赚。与向银行贷款相比,通过股权被收购公司很少破产。这些公司往往生产力会提高,就业水平保持平稳。风险投资资助的公司往往发展迅速,制造了很多新的工作岗位。

单选题

假如你是一位知名的普通合伙人,你拥有四千万人民币的风险投资基金,以下几项你会投资哪一个?

对。虽然这四个选择都有可能得到资助,但专家更倾向于赞助已经成功过的团队。

- 一位非常聪明的博士开发的数据库技术

- 之前成功过的技术团队开发的交换通信网络

- 拥有很多社交平台的MBA毕业生

- 公司开发的新方法制造太阳能板

单选题

假如你从事的是股权收购,基金拥有七百亿资金供投资,以下哪项那个最适合投资?

对。虽然这四个选项都有可能是股权收购的目标,但私募基金公司得益于改造处于困境的公司。

- 一家运行良好的殡仪馆

- 存在监管问题的公共事业单位

- 排行世界第三的软饮制造商,但其存在管理问题,市场正被侵吞

- 运行良好的轮渡公司

股权收购的资金

股权收购公司通过杠杆来创收。他们从基金中拿出一部分来投资,而另一部分钱是借来的。

1. 股权与贷款——股权收购公司花了100万买下了一家公司,其中50万是贷的款。三年后,股权收购公司以150万卖掉了这家公司,并花了25万还债。因此,私募基金公司挣得最初投资的2.5倍。但如果公司全用自己的钱投资,它只能挣得投资的1.5倍。

2. 杠杆是怎么作用的?——私募基金的投资者们会为公司雇佣或提供执行董事会成员。有些私募基金公司还会派遣运营伙伴和运营专家在某段时间内帮助目标公司。

3. 所有的债务都一样吗?——不。不同类的债务有不同的风险和利率。高级债务在贷款人违约时可以首先得到支付,因此它的利率是最低的。排在高级债务后面的还有次级债务,由于它们的风险更高,其利率也很高。

4. 怎样解决债务问题?——司在如下情况下能够解决好债务问题,即公司能够按照自己的想法更有效率地进行运营、将资金投入到更重要的领域,管理层有足够的动力提高效率。此外,公司拥有债务还可以享受税收上的优惠。

1. 股权与贷款——股权收购公司花了100万买下了一家公司,其中50万是贷的款。三年后,股权收购公司以150万卖掉了这家公司,并花了25万还债。因此,私募基金公司挣得最初投资的2.5倍。但如果公司全用自己的钱投资,它只能挣得投资的1.5倍。

2. 杠杆是怎么作用的?——私募基金的投资者们会为公司雇佣或提供执行董事会成员。有些私募基金公司还会派遣运营伙伴和运营专家在某段时间内帮助目标公司。

3. 所有的债务都一样吗?——不。不同类的债务有不同的风险和利率。高级债务在贷款人违约时可以首先得到支付,因此它的利率是最低的。排在高级债务后面的还有次级债务,由于它们的风险更高,其利率也很高。

4. 怎样解决债务问题?——司在如下情况下能够解决好债务问题,即公司能够按照自己的想法更有效率地进行运营、将资金投入到更重要的领域,管理层有足够的动力提高效率。此外,公司拥有债务还可以享受税收上的优惠。

风险投资公司是怎样帮助目标公司的?

风险投资公司投资在目标公司上的钱并不多,但通过积极投资有些公司产生了惊人的回报。以下选项中哪些不是普通合伙人要做的?

普通合伙人可以敦促高层下台、开除CEO,也可以帮目标公司寻找合适的候选人。他们为目标公司做预算,帮助其增值。此外,普通合伙人还参与各种谈判。

- 普通合伙人帮助目标公司做预算

- 普通合伙人提供新的CEO

- 普通合伙人跟踪每天的花销

- 普通合伙人敦促CEO辞掉销售副总裁

- 普通合伙人与银行商定贷款利率

私募基金的市场动态

私募基金的周期

私募基金呈现出几个周期。在外部周期中,私募基金超过市场的回报吸引了越来越多的投资。这形成了一种繁荣的景象,以至于为数不多的新点子、新技术吸引了越来越多的投资。结果整个市场变得过热,最终崩溃。但在一段恢复期之后,新的一轮繁荣景象再次出现。

在内部周期,私募基金(无论是风险投资还是股权收购)首先融资,然后投资新项目,最后离开,其中每一步都具有挑战性。对于初来乍到的基金公司,融资是最困难的,即便它的合伙人与其它基金公司已经有成功的经验;找到一个好公司去投资也不容易,这往往需要深入的调查和对市场、技术、产品和团队有全面的了解;从投资中退出会受到客观条件的限制,如公开市场不可预测的情况以及收购方存在的不确定因素。

重要知识点:

1. 封闭基金——基金公司到市场上融资时,他们会设定一个“触发线”,也就是他们融资的最大值。当实际资金达到这个最大值,基金就会被“关闭”,为其他投资者融资提供机会。声誉好的公司对触线的控制较严格,他们根据投资策略的不同设定不同的触发线。风险投资因为交易金额较小,基金设定的融资额较小。股权收购因为投资额较大,会把基金的额度设定的较大。

2. 基金存在期——基金在其合同上有具体的存在期限。风险投资基金的周期一般在十年,但有可能被延长。股权收购基金的周期往往更短,因为它离开目标公司的时间更短。有具体存在期限的基金允许合同双方在基金结束时续约。普通合伙人可以重新制定其责任,有限合伙人可以决定是否继续注资。但在基金结束后,所有投资都将撤出。

3. 超越市场表现——私募基金的投资往往被认为可以超越市场表现。而事实上,只有前25%的私募基金公司能做到这一点。这些公司很了解整个市场,而且能吸引的抢手的目标公司。此外,他们还拥有最可靠的有限合伙人。由于这种良性循环,他们总有卓越的表现。即便近期市场发生崩跌,绩优基金公司也会是所有私募投资者中表现最好(或受冲击最小)的企业。

私募基金呈现出几个周期。在外部周期中,私募基金超过市场的回报吸引了越来越多的投资。这形成了一种繁荣的景象,以至于为数不多的新点子、新技术吸引了越来越多的投资。结果整个市场变得过热,最终崩溃。但在一段恢复期之后,新的一轮繁荣景象再次出现。

在内部周期,私募基金(无论是风险投资还是股权收购)首先融资,然后投资新项目,最后离开,其中每一步都具有挑战性。对于初来乍到的基金公司,融资是最困难的,即便它的合伙人与其它基金公司已经有成功的经验;找到一个好公司去投资也不容易,这往往需要深入的调查和对市场、技术、产品和团队有全面的了解;从投资中退出会受到客观条件的限制,如公开市场不可预测的情况以及收购方存在的不确定因素。

重要知识点:

1. 封闭基金——基金公司到市场上融资时,他们会设定一个“触发线”,也就是他们融资的最大值。当实际资金达到这个最大值,基金就会被“关闭”,为其他投资者融资提供机会。声誉好的公司对触线的控制较严格,他们根据投资策略的不同设定不同的触发线。风险投资因为交易金额较小,基金设定的融资额较小。股权收购因为投资额较大,会把基金的额度设定的较大。

2. 基金存在期——基金在其合同上有具体的存在期限。风险投资基金的周期一般在十年,但有可能被延长。股权收购基金的周期往往更短,因为它离开目标公司的时间更短。有具体存在期限的基金允许合同双方在基金结束时续约。普通合伙人可以重新制定其责任,有限合伙人可以决定是否继续注资。但在基金结束后,所有投资都将撤出。

3. 超越市场表现——私募基金的投资往往被认为可以超越市场表现。而事实上,只有前25%的私募基金公司能做到这一点。这些公司很了解整个市场,而且能吸引的抢手的目标公司。此外,他们还拥有最可靠的有限合伙人。由于这种良性循环,他们总有卓越的表现。即便近期市场发生崩跌,绩优基金公司也会是所有私募投资者中表现最好(或受冲击最小)的企业。

总结

:

-

+

自动滚屏