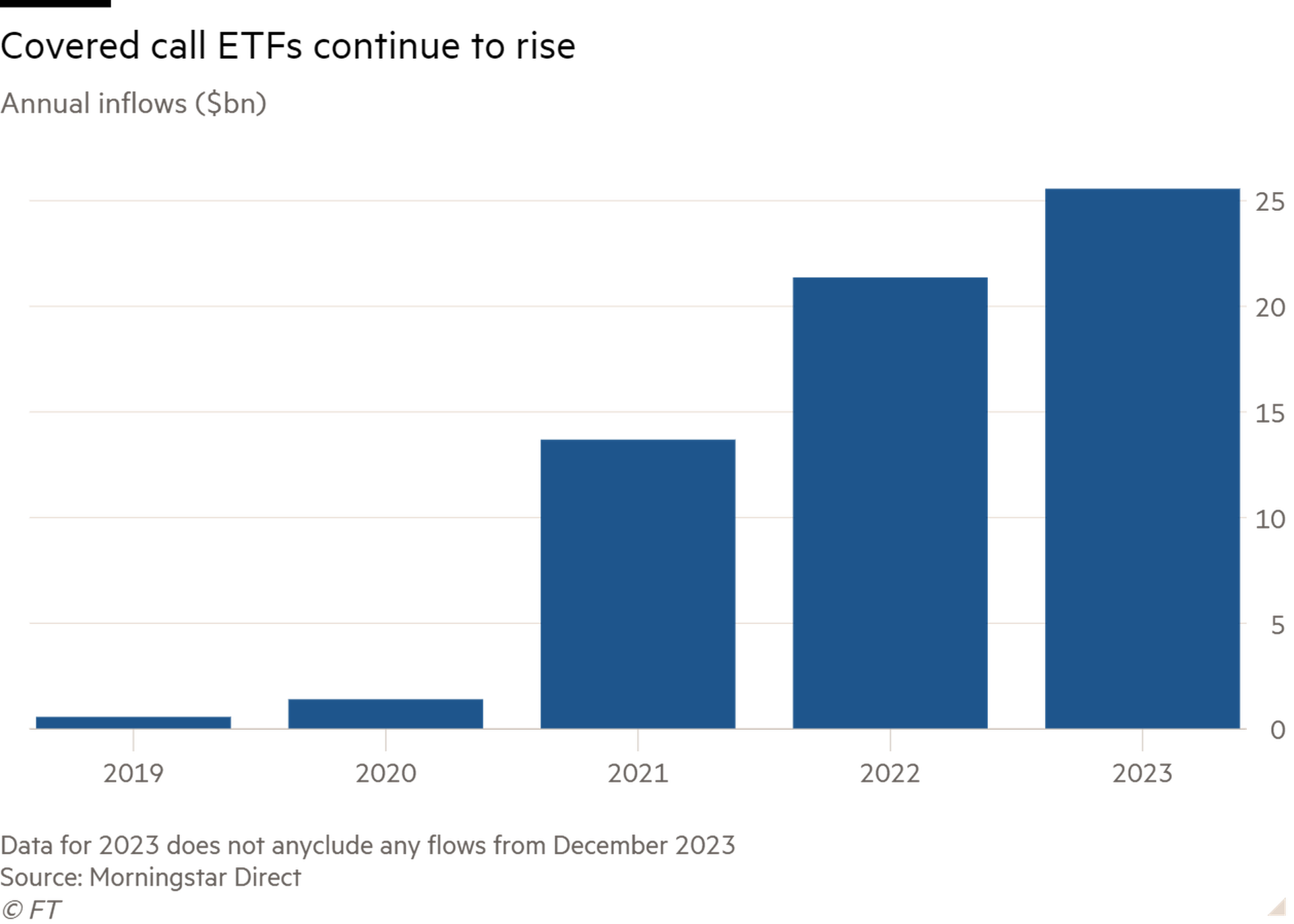

追求固定收入的投资者今年向出售与股票挂钩期权的交易所交易基金(ETF)投入了近260亿美元,引起了一波效仿潮,同时也引发了有关其对市场波动性影响的问题。

Morningstar Direct的数据显示,这些被称为持保看涨期权ETF的基金人气飙升,总资产规模约为590亿美元,高于3年前的30亿美元。在此期间,此类ETF的数量几乎增加了两倍,在美国达到约60只。

Roundhill Investments首席战略官戴夫•马扎(Dave Mazza)表示:“散户ETF投资者的时代思潮已转向基于收入的产品和基于期权的产品。” 该公司在放弃了专注于网红股的策略后,计划在不久的将来推出三只持保看涨期权ETF。

ETF是一篮子证券,类似于共同基金,但在交易所交易,并在美国享受税收优惠待遇。持保看涨ETF出售标的股票的期权,以溢价的形式产生收入,同时也限制了收益和损失的幅度。它们通常被视为一种防御策略,在美国市场繁荣的一年里,它们不断取得成功。

今年流入持保看涨期权ETF的新资金中,约有一半流入了300亿美元的摩根大通股票溢价收入ETF (JEPI ETF)这是一款专注于标准普尔500指数(S&P 500 index)的产品,已成长为规模最大的主动管理型ETF。另外还有137亿美元投资于摩根大通的第二款持保看涨期权产品,以及Global X的第三款持保看涨期权产品,这两款产品都聚焦于纳斯达克综合指数(Nasdaq Composite index)。

ETF的规模变得如此之大,以至于一些分析师认为,它们正开始影响更广泛的金融市场,因为它们抑制了受到广泛关注的芝加哥期权交易所波动率指数(VIX)。

该指数通常被称为华尔街的“恐惧指数”,经常被用来代表投资者对股市波动预期的代表。该指数是根据一个与期权市场价格挂钩的复杂公式计算出来的。整个2023年,该指数一直在走低,目前徘徊在新冠疫情之前的水平附近。

野村(Nomura)股票衍生品董事总经理亚历克斯•科索格列多夫(Alex Kosoglyadov)说,基金系统性地抛售衍生品,通过增加看涨期权的供应并压低其价格,帮助降低了波动性。

科索格列多夫称,“我们看到许多收益型基金大量抛售。温和的宏观经济背景和这种系统性抛售结合在一起,确实压缩了波动性。”

近几个月来,包括摩根士丹利(Morgan Stanley)和高盛(Goldman Sachs)在内的大型资产管理公司,以及REX Shares和Roundhill等规模较小资产管理公司,都为自己的持保看涨期权ETF奠定了基础。

但并非所有人都热衷于加入这一潮流。

大型主动型基金管理公司爱马仕投资管理(Federated Hermes)首席投资长斯蒂芬•奥特(Stephen Auth)说,其不太可能在持保看涨期权领域展开竞争。该公司在过去几年中开始推出ETF产品。他补充道,该公司在“做当下热门东西”的方面经验并不好。

他说:“钱滚滚而来,然后整个事情就会崩溃,客户们都想杀了我们。这样做不值得,所以我们尽量做那些我们认为可以长期为客户增加价值的产品,而不是太故作精明。”

摩根大通资产管理公司(JPMorgan Asset Management)美国股票衍生品主管、JEPI ETF首席经理汉密尔顿•赖纳(Hamilton Reiner)表示,创收“一直是人们投资组合的重要组成部分”。

赖纳说:“任何不可行的投资且听起来好得不真实的东西,也许都是比较流行的。但传统的卖出现货看涨期权策略已经持续了50年。”

赖纳鼓励较新的持股看涨期权ETF发行人在设计产品时要“稍微有创意”,并表示他“并非真的反对它们,但我也不支持它们”。

他说:“我认为有足够的钱给许多赢家,我认为这个空间将继续增长。”

尼古拉斯•梅高(Nicholas Megaw)纽约补充报道