提到印度,各种溢美之词不绝于耳:世界上人口最多的国家;世界上增长最快的大型经济体,到 2027 年将成为世界第三大经济体(国际货币基金组织预计届时印度将超过日本和德国);在中美竞争日益激烈的背景下,印度将成为举足轻重的亚洲国家。

印度还拥有世界第五大股票市场(仅次于美国、中国内地、日本和香港),今年 8 月,印度成为第四个将太空船送上月球的国家。

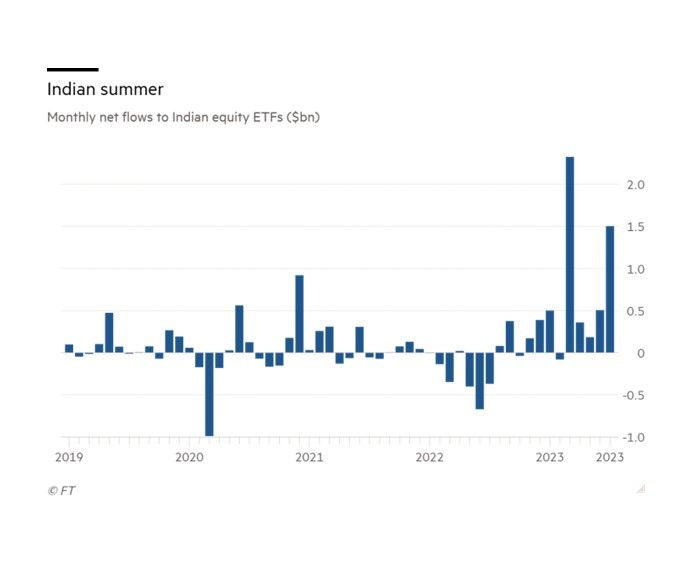

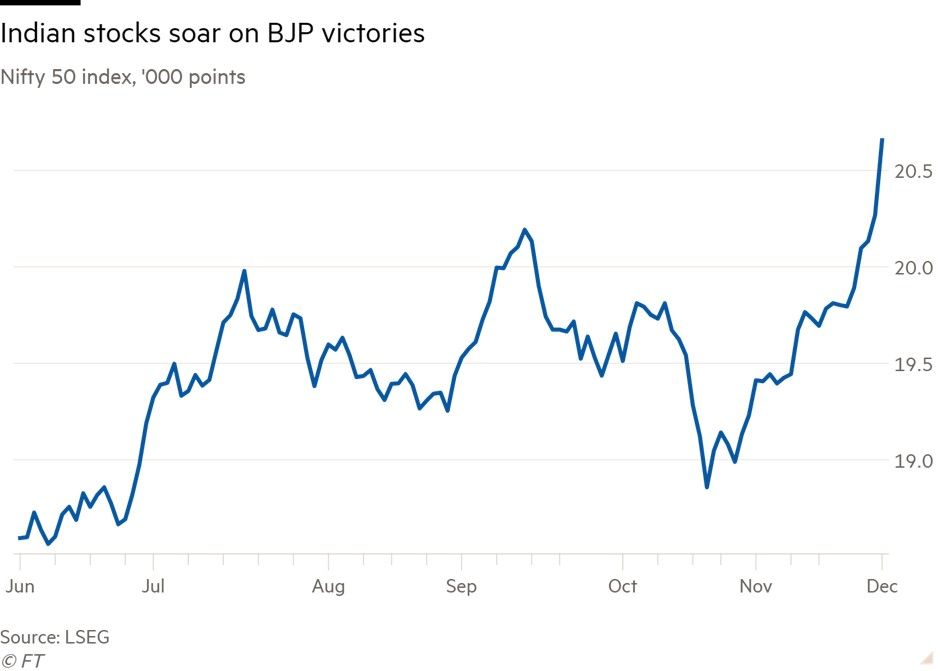

根据彭博社的数据,今年到目前为止,外部世界已经向印度股票市场净注入了 122 亿美元。这些资金的流入,以及印度总理纳伦德拉•莫迪(Narendra Modi)领导的印度人民党在邦选举中取得的成功,推动印度NSE Nifty 50指数和标准普尔BSE Sensex指数在最近几天创下历史新高。

基金超市Hargreaves Lansdown的投资分析师亨利•因斯(Henry Ince)表示:“对于那些投资于亚洲和新兴市场的人来说,印度经济的强劲势头已成为焦点。”

因斯指出:"[经济]增长得益于有利的人口结构,印度14亿人口中有近70%处于工作年龄段。消费,尤其是中产阶级的消费,将成为投资者关注的重要主题。预计到 2050 年,印度将占全球中产阶级消费的 40%左右,比目前的 5%有大幅增长。”

零售投资平台 Interactive Investor 的基金研究主管季米特里•利普斯基(Dzmitry Lipski) 也认为:“有些统计数据难以忽视。”中国曾经是新兴市场的领头羊,而他认为:“印度现在无可争议地成为新兴市场的领头羊。印度几乎要踩到(中国的)脚趾了”。

富兰克林邓普顿全球指数投资组合管理主管Dina Ting说:“人们认识到,这是一个不容忽视的市场。”她认为,印度既受益于自身的改革议程,也受益于更广泛的全球趋势。

就国内而言,她指出了一系列促进增长的改革措施,如在全国范围内推出商品和服务税,取代了多种地方税;以及基础设施建设,例如计划在未来五年内建设80个机场。

“改革和基础设施建设是关键,” Dina Ting说。“在许多情况下,印度在基础设施方面远远落后于其他国家,”但她认为,印度政府现在正把重点放在“通过在机场和飞机方面的巨额投资,让人们出行更加方便”上。

这可能会带来更多的外国直接投资,因为面向亚洲的全球公司会从Covid大流行病和俄罗斯入侵乌克兰事件中吸取教训。Dina Ting预测,他们将“简化供应链,使其更接近需要的地方”——鉴于亚洲占全球人口的 60%,他们可能会在印度开展更多业务。

不过,总体而言,印度仍是一个“私人消费驱动型经济体(占国内生产总值(GDP)的60%)”,利普斯基解释说,“这使印度经济在很大程度上免受外部力量的影响”——比一个出口驱动型国家更能抵御外部影响。

他还强调了印度在信息技术方面的实力,这在国内推动了Infosys、Wipro和塔塔咨询服务公司(Tata Consultancy Services)的崛起。利普斯基补充说,在更远的地方,“世界上最大的一些公司都是由印度人管理的,这种情况将继续下去。”

Dina Ting认为,与印度在MSCI新兴市场指数(MSCI Emerging Markets Index)中 15.3% 的权重相比,所有这些优势都值得印度在投资者的投资组合中占据更重要的位置。这可以通过投资单一国家的交易所交易基金来实现。

然而,并非所有人都对此深信不疑。

尽管因斯对印度作为长期投资充满热情,但他警告称,“考虑到印度相对于其他亚洲和新兴市场国家的良好表现,现在还不是在投资组合中超配印度的时候。”

他指出,自2020年初以来,Sensex指数已上涨逾60%,尽管更广泛的MSCI新兴市场指数下跌了12%。因此,目前股市估值很高。

Sensex指数成份股公司目前的平均静态市盈率为21.4倍,与美国的市盈率相似,但接近MSCI新兴市场指数11.9倍和斯托克欧洲600指数(Stoxx Europe 600) 12.5倍的两倍。

摩根大通资产管理公司(JPMorgan Asset Management)新兴市场和亚太团队首席投资官阿努杰•阿罗拉(Anuj Arora)警告称,在过去30年里,印度股市有4次达到类似的估值水平,“每一次都导致了5年的停滞期”。

利普斯基承认,印度目前的估值高于其他新兴市场,“也高于(印度的)历史水平”,但他认为,这不应该成为阻碍交易的因素——除非有人纯粹是为了短期投资。

Dina Ting也不那么担心,她认为估值指标可能会因为强劲的盈利增长而下降,而不是因为股价下跌。

然而,对外国投资者而言,任何股市收益都将被稀释。外国投资者需为持有时间不到一年的印度股票缴纳15%的资本利得税,为持有时间超过一年的股票缴纳10%的资本利得税。

印度还对许多股票实行了一系列外资持股限制,这可能会使被动型基金经理构建充分多元化的指数以进行跟踪的能力,以及主动型基金经理在自己喜欢的公司建立头寸的能力复杂化。

Dina Ting补充说,外资所有权限制在新兴市场并不罕见,而且,在边际上,印度似乎确实正在放开其制度。她还指出,无论如何,投资者在出售投资产品时通常都要缴纳资本利得税。

然而,一些人似乎认为时机还不太合适。尽管今年迄今资金流入强劲,但自10月初以来,外国投资者已从印度股市净撤出26亿美元资金。