里斯战略定位咨询发布《2020中国烈酒市场分析报告》,报告指出中国是全球烈酒第一消费大国,2019年中国烈酒消费额近6000亿人民币,年消费量约52亿升。2020年受到新冠疫情影响,白酒行业净利润将迎来七年来的首次下滑。

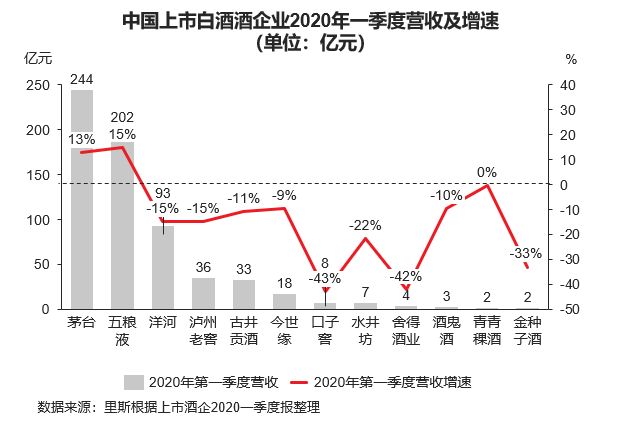

里斯战略定位咨询中国高级顾问肖瑶认为,高档白酒受疫情的影响最小,预计2020年高档白酒营收可实现10%以上的增速;中低端白酒受疫情影响冲击较大,一季度营收下滑明显,预计二季度开始缓慢回暖,2020年全年预计中低端白酒营收将迎来15%左右的下滑。白酒行业净利润将迎来七年来的首次下滑,但长期向上的趋势不变。

近五年来,全球烈酒市场发展平稳,年销售量的平均增长率为1.7%。2019全球烈酒消费量214亿升,零售额约为2.6万亿人民币。在主流烈酒品类中,威士忌近五年平均年消费量增长率为3.16%,是增长速度最快的品类。预计未来5年,全球烈酒市场依旧将维持之前的发展速度,威士忌仍将是增长潜力最大的品类。

中国作为全球第一大烈酒消费大国, 2019年烈酒消费额约6000亿人民币,占全球销售额的22%,消费量约52亿升,占全球烈酒市场的近四分之一。在中国的烈酒市场中,白酒占绝对主导地位,占比为96%,洋酒消费仅占4%左右。这与海外烈酒市场形成明显反差,在海外烈酒市场,以威士忌、伏特加、白兰地等为代表的洋酒消费占比约99%,白酒仅为1%,中国烈酒市场与全球烈酒市场形成了品类割裂的格局。

在中国的洋酒类别中,前两位的分别是白兰地与威士忌,销售额占比分别为77%和17%。2019年白兰地市场规模约185亿人民币,是中国洋酒第一品类,但增长乏力。早在1892年,张裕就已引进白兰地产业,距今已有128年历史。2005年中国加入世贸组织之后,大量洋酒品牌涌入中国市场开始分食市场份额,2019年张裕白兰地的销售量占整个市场的近50%,但销售额占比不足4%。2019年中国威士忌市场规模约36.5亿人民币,整体规模趋于稳定,中国威士忌市场或将成为各大烈酒品牌下一步争夺的目标市场。根据里斯战略定位咨询的消费者心智研究,在中国市场消费者的认知中,烈酒只分为白酒和洋酒,对烈酒中主流品类(威士忌、白兰地、伏特加等)缺少品类认知,只对品牌(如路易十三、马爹利等)有部分认知。

占中国烈酒市场96%的白酒品类的发展按香型大致可分为三个周期:清香型(20世纪90年代以前)、浓香型(20世纪90年代中后期至21世纪初)和酱香型(2010年以后)。2019年市场消费额近6000亿人民币,过往五年呈现出消费量逐年下降、而消费额逐年上升的趋势。预计未来五年,中国白酒整体消费量将延续基本持平略有下降态势。与此同时,中国白酒整体消费额将以6%的速度复合增长,呈现出量额增长相悖的趋势。预计到2025年,中国白酒市场规模将达到8500亿元级别。

肖瑶分析未来白酒规模增长动力来源于两大趋势:价格结构升级和香型结构迭代。未来五年,低档白酒市场将出现明显萎缩,预估市场容量下降50%。而中高档和高档白酒市场增长势头显著,将成为白酒的主要市场。白酒市场发展将呈现两极分化的趋势。对于香型,酱香型白酒相比其他香型的白酒具备更好的认知基础,酱香型的市场销售额占比已上升至行业第二。同时,各大酒企主动控制酱香型白酒产量,单价不断上升,酱香白酒是未来中国白酒的成长极。除茅台之外,还会诞生4个百亿级品牌。目前中国五大酱香白酒品牌中,有3个属于茅台,但百亿级品牌只有1个。

根据里斯战略定位咨询对烈酒品类价值的消费者心智研究,国际消费者对白酒品类的认知度基本为零。在国际消费者的烈酒品类认知中,尚无对“白酒”的品类认知,即消费者不知道“白酒”是否属于烈酒。可见白酒要打造全球品牌还有很长的过程。在中国烈酒品牌中,已经有不少白酒品牌开始走向国际化,率先全球布局的品牌拥有领先半步的优势。根据里斯对烈酒品牌价值的消费者心智研究,国际消费者对五粮液品牌知晓度最高,其次是茅台、洋河。

肖瑶指出:“白酒需要抓住难得的全球品牌机会。回顾威士忌、白兰地等主流烈酒品类的发展史,可以发现,其发展与国家实力高度相关。因此,随着中国影响力的扩大,带来了代表中国的品牌全球化机会,中国白酒具备极高国家心智资源,迎来了全球化的最好时机。对于酒类品牌来说,时间是重要因素,最好的时候就是现在。”

对于中外烈酒品牌应该如何开拓中国烈酒市场,肖瑶总结了两点建议:洋酒在中国要首先进行品类教育,然后才能实现规模突破,中式威士忌、中式白兰地的品类机会依然存在;白酒通过品类创新以迎合中国年轻一代的需求。