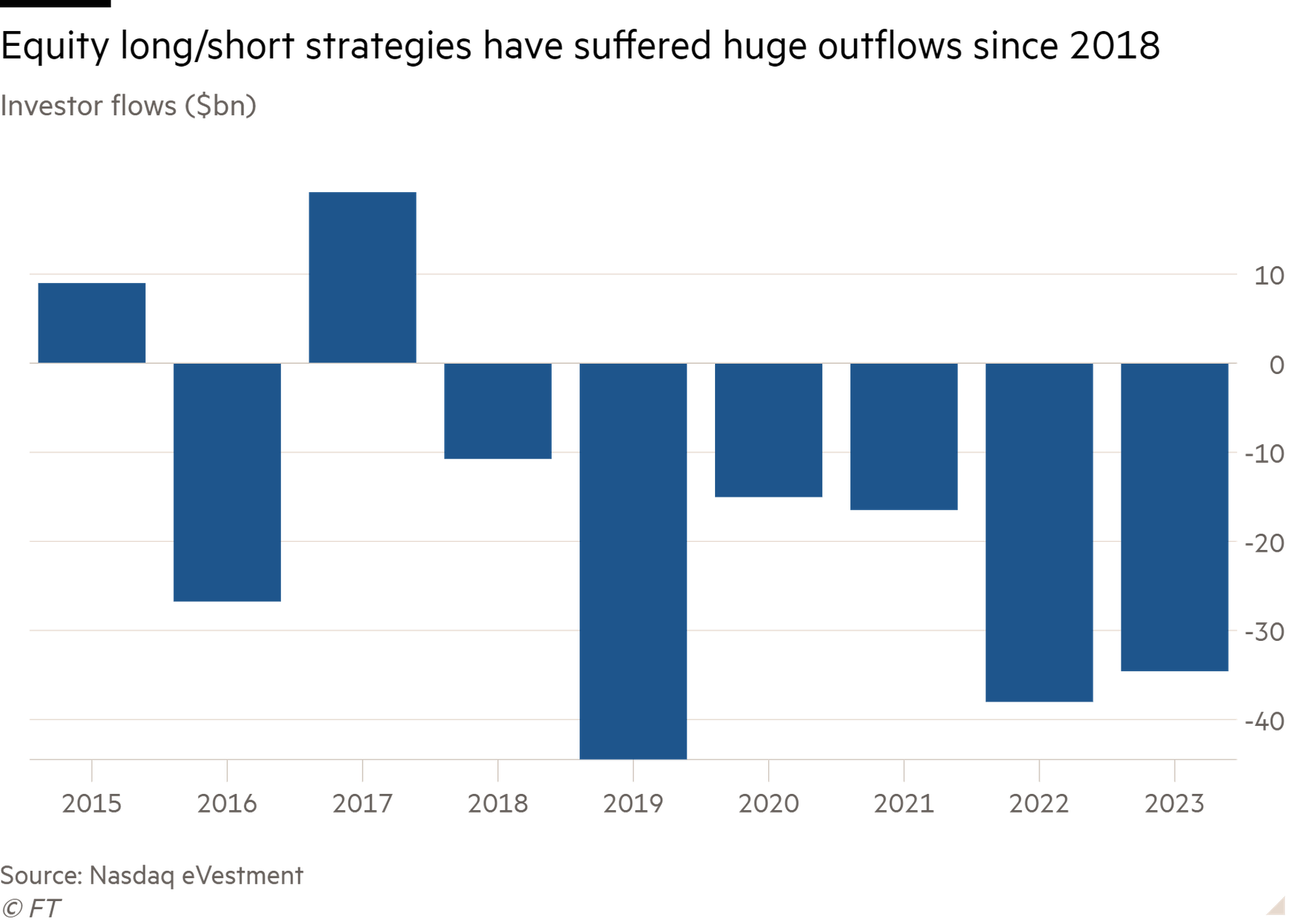

过去五年来,最古老、最著名的对冲基金策略之一已遭遇近1500亿美元的客户撤资,原因是投资者厌倦了它们无法在牛市中获利或在股市低迷时提供保护。

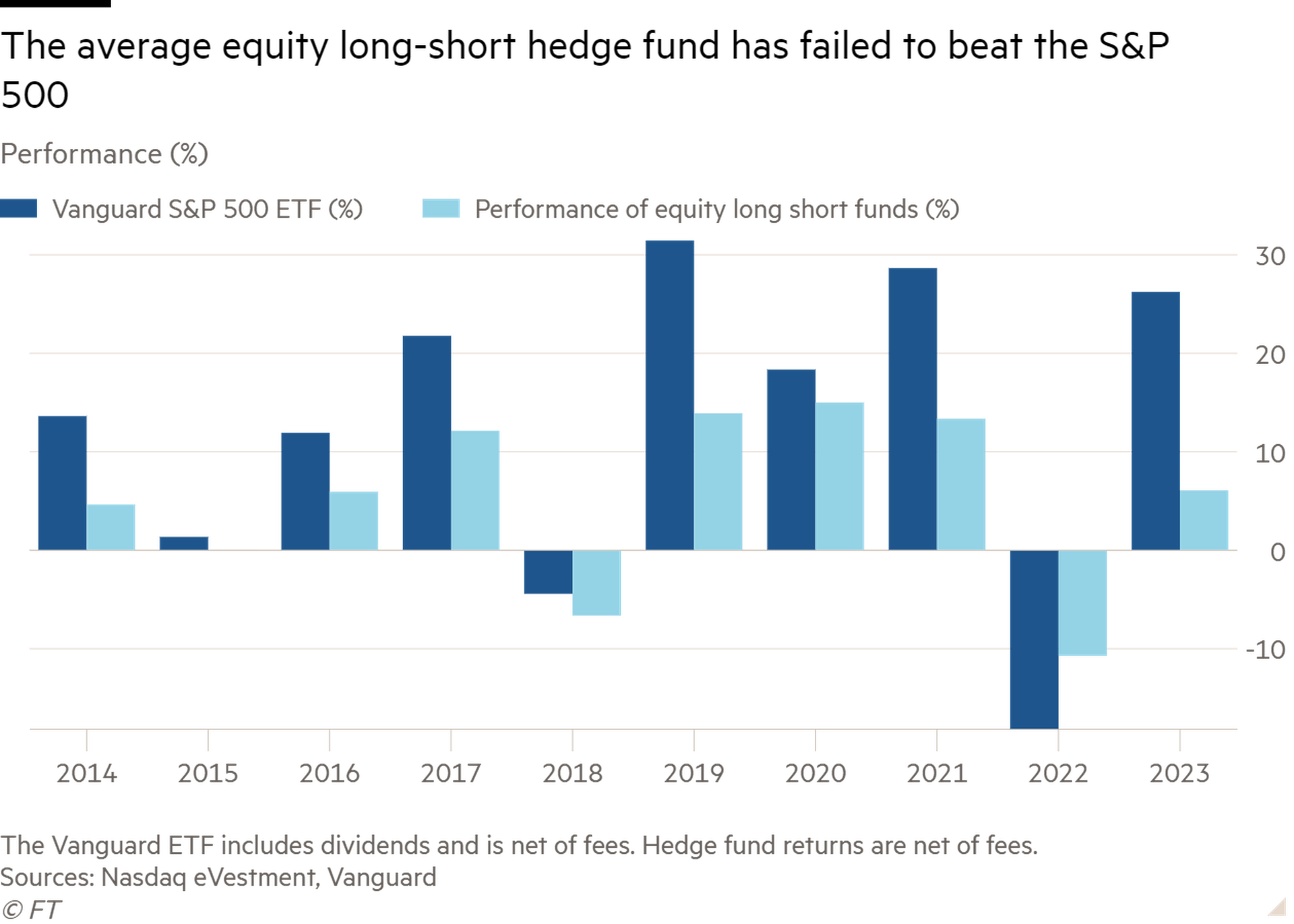

根据纳斯达克电子投资公司(Nasdaq eVestment)的数据,所谓的股票多空基金(同时持有股票多头和股票空头仓位)在过去10年中有9年的表现不及美国股市,因为它们未能适应主要由央行主导的市场。

业绩不佳和资金外流标志着以老虎管理公司(Tiger Management)的朱利安•罗伯逊(Julian Robertson)、GLG的皮埃尔•拉格朗日(Pierre Lagrange)和埃哲顿(Egerton)的约翰•阿米蒂奇(John Armitage)等明星选股人而闻名的投资策略失宠。

对冲基金公司Trium的联合首席执行官唐纳德•佩珀(Donald Pepper)表示:“十年前,人们经常谈论伟大的选股人。”Trium管理着约17亿美元。

“仍然有一些摇滚明星,比如(TCI的)克里斯•霍恩,但像他这样的人已经不多了。”

股票多空基金于1949年由投资者阿尔弗雷德•温斯洛•琼斯(Alfred Winslow Jones)开创,他被视为世界上第一位对冲基金经理,旨在通过同时押注上涨和下跌的股票来“对冲”整体市场波动。

根据数据集团HFR的数据,在20世纪90年代的牛市中,该策略几乎每年都能获得两位数的回报,许多基金在随后的泡沫破裂中通过做空估值过高的互联网集团而获利。在全球金融危机期间,Lansdowne Partners等基金通过押注注定倒闭的英国北岩银行(Northern Rock)获利数百万美元。

但自那以后,许多基金一直在挣扎,在以央行债券购买和低利率为主的市场中陷入困境。与此同时,它们严重落后于从牛市中获得巨大收益的廉价指数跟踪基金。

根据英国《金融时报》对纳斯达克电子投资公司提供的数据的分析,10年前向股票多空对冲基金投资100美元的投资者现在平均拥有163美元。如果他们投资于Vanguard的标普500指数跟踪基金,并将股息再投资,他们将拥有310美元。

一位向对冲基金配置数十亿美元资金的养老基金顾问表示:“你不需要你的对冲基金每年都击败标准普尔,但你确实希望它们能在一段时期击败它,比如在过去十年。”

大牌基金也遭受了损失。一些所谓的“虎崽”——经理来自罗伯逊的公司——在2022年的市场抛售中受到重创,包括Chase Coleman曾经高歌猛进的老虎环球(Tiger Global)和Lee Ainslie的Maverick Capital。

10月,英国《金融时报》报道了总部位于伦敦的对冲基金Pelham Capital的数十亿美元资金外流,该基金由前Lansdowne投资组合经理Ross Turner管理。2022年,英国《金融时报》透露Roderick Jack和Marcel Jongen的Adelphi Capital将退还资本,并变为家族办公室。

Lansdowne在承认已经很难找到可以做空的股票后,于2020年关闭了其旗舰发达市场股票基金,许多人认为这是该行业陷入严重困境的迹象。

多年来,多空基金经理们一直抱怨,超低利率让实力较弱的公司(这些公司以前本是极佳的做空目标)能够残喘更长的时间,在某些情况下股价还会飙升。他们说,这使他们更难获利。

但过去两年利率的急剧上升未能重振该策略的命运。在经历了2022年的巨大损失后,随着利率上升让更强的公司从更弱的公司中脱颖而出,基金本应在去年迎来爆发之年。但基金平均上涨6.1%,而标普500指数上涨26.3%。

投资于其他对冲基金的Man Solutions外部阿尔法首席投资官Adam Singleton表示,低波动性和去年的牛市使得多空基金经理很难证明自己。

“更高的利率应该导致更多的好公司成功,坏公司失败,但我认为市场非常关注像(美联储)这样的政策制定者会做什么。”

经过十多年的辩解,投资者正在失去耐心。Syz Capital的管理合伙人Richard Byworth表示,他的投资组合已经有近两年没有投资股票多空基金了。

他说:“在高收费的情况下,多空基金经理的表现根本无法达到在我们的投资组合中占有一席之地的水平。就是这么简单。”

根据纳斯达克电子投资公司的数据,在投资者连续23个月撤资后,股票多空基金的资产已降至7230亿美元,低于五年前的水平。其中部分资金流向了多管理人对冲基金,这些基金将客户的资金分散到包括股票多空策略在内的一系列策略中。这类基金在风险管理方面投入巨大,受明星选股人表现的影响要小得多。

并非所有人都不乐观。一位高管表示,随着利率上升打击劣质公司,有早期迹象表明做空终于变得“更有成效”,而一些配置者,如瑞士UBP的另类投资解决方案联席主管Kier Boley认为,随着市场的注意力重新转向公司基本面,基金将从中获利。

投资公司Kairos的投资组合经理Mario Unali表示:“我看好多空策略的前景。我们将看到多空基金可能会飙升至2008年之前的水平。”

但一家顶级多空基金的高管则不那么乐观,称普遍预期的全球利率下降将损害该行业。

他说:“哪家对冲基金说过未来十年(对他们的特定战略)不会很好?(但)如果利率回落至零,多空对冲基金将继续减少。”

Laurence Fletcher补充报道